서인성님의 댓글

서인성연금 관리에 중요한 정보입니다.소중한 정보 감사합니다

자료: 통계청, 금융감독원

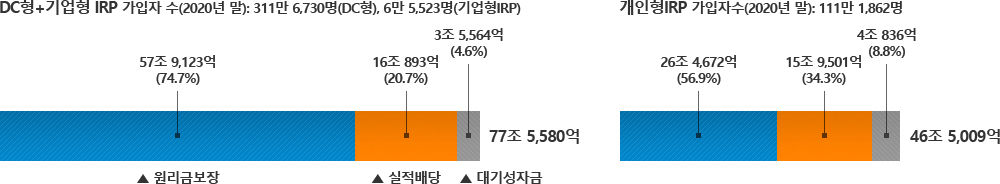

DC형 퇴직연금과 IRP 적립금 운용 현황 그래프를 살펴보면 DC형+기업형 IRP 가입자 수(2020년 말): 211만 6,730명(DC형), 6만 5,523명(기업형IRP) 원리금보장 57조 9,123억(74.7%), 실적배당 16조 893억(20.7%), 대기성자금3조 5,564억(4.6%) 총 77조 5,580억이고 개인형IRP 가입자수(2020년 말): 111만 1,862명 원리금보장 26조 4,672억(56.9%), 실적배당 15조 9,501억(34.3%), 대기성자금 4조 836억(8.8%) 총 46조 5,009억이다.| 구분 | 운용방법 |

|---|---|

| 타깃데이트펀드(TDF) | 투자 목표시점을 미리 정하고 운용기간이 지나면서 위험이 낮은 자산 비중을 늘리는 방향으로 자산배분을 변경하는 펀드 |

| 밸런스펀드 | 투자 위험도가 다른 다양한 자산에 분산투자하고 금융시작 상황과 자산가치 변동을 고려해 주기적으로 자산배분을 변경하는 펀드 |

| 단기금융펀드 | 단기금융상품 등에 투자해 손실을 최소화하고 안정적인 수익을 추구하는 펀드 |

| 사회간접자본(SOC)펀드 | 국가와 지방자치단체가 추진하는 사회기반시설에 투자하는 펀드 |

| 원리금보장상품 | 예·적금 등 원리금을 보장해 주는 상품 |

이번에 퇴직연금에 도입되는 '디폴트옵션(사전지정운영제도)'은 직장인들이 자신의 퇴직연금 운용현황을 다시 한번 점검해보는 좋은 계기가 될 것으로 보입니다. 디폴트옵션은 퇴직연금 가입자가 별도로 의사 표시를 하지 않으면 사전에 정한 운용방법으로 운용하는 제도입니다. 디폴트옵션이 시행되면 금융회사가 퇴직연금 가입자에게 '디폴트옵션을 선택하라'고 할 것입니다. 이때 근로자는 단순히 디폴트옵션을 선택하는 데서 그치지 말고, 지금 가입하고 있는 금융상품에 대해 살펴보는 게 좋습니다.

한 직장에서 1년 이상 일한 근로자가 퇴직할 때 사용자는 퇴직급여를 지급해야 합니다. 한국은 퇴직금과 퇴직연금을 모두 퇴직급여 제도로 인정하고 있습니다. 퇴직금 제도를 운용하는 회사는 퇴직급여 재원을 회사 내부에 보관합니다. 따라서 회사에 문제가 생기면 근로자가 퇴직금을 받지 못할 우려가 있습니다. 하지만 퇴직연금은 다릅니다. 퇴직연금제도를 도입한 회사는 퇴직급여 재원을 회사 밖 금융회사에 보관합니다. 따라서 회사가 파산해도 근로자는 퇴직급여를 받을 수 있습니다.

이때 금융회사에 맡겨 둔 퇴직급여 적립금을 누가 운용하느냐에 따라 퇴직연금은 DB형과 DC형으로 나뉩니다. DB형은 적립금을 회사가 운용하고, 운용 손익은 모두 회사에 귀속됩니다. 반면 DC형은 가입자가 자기 명의로 된 퇴직 계좌에서 적립금을 직접 운용합니다. 근로자는 사용자가 이체한 퇴직급여를 어떻게 운용할지 스스로 정해야 하고, 운용 성과도 모두 근로자에게 귀속됩니다. 디폴트옵션은 DC형 퇴직연금과 개인형퇴직연금(IRP) 가입자에게 적용됩니다. 적용 대상자는 430만 명이 넘을 것으로 예상됩니다.

통계청에 따르면 2020년 말 기준 DC형 퇴직연금과 기업형 IRP에 가입한 근로자는 318만 명이고, 개인형 IRP 가입자도 111만 명이나 됩니다. 적립금 규모도 상당합니다. 금융감독원에 따르면 2021년 말 기준 DC형 퇴직연금과 기업형 IRP 적립금은 77조 6,000억 원, 개인형 IRP 적립금은 46조 5,000억 원에 달합니다.

DC형 퇴직연금과 IRP 가입자는 디폴트옵션을 정하기에 앞서 현재 자신의 퇴직연금이 어떤 금융상품에 투자되고 있는지 살펴야 합니다. DC형 퇴직연금과 IRP에서는 정기예금과 같은 원리금보장상품부터 펀드, 상장지수펀드(ETF), 리츠(REITs·부동산투자회사) 등 다양한 금융상품에 투자할 수 있습니다. 적립금을 상품 하나에 전부 투자할 수도 있지만 여러 개의 상품으로 포트폴리오를 구성해 분산투자 할 수 있습니다. 다만 위험자산에는 적립금 중 70%까지만 투자할 수 있습니다. 대표적인 위험자산으로는 주식 편입 비중인 40%가 넘는 혼합형펀드와 주식형펀드가 있습니다.

그러면 DC형 퇴직연금과 IRP 가입자들은 주로 어떤 금융상품에 많이 투자하고 있을까요. 2021년 말 기준 DC형 퇴직 연금과 IRP 적립금(124조 1,000억 원) 가운데 약 68%에 해당하는 84조 4,000억 원이 예·적금 등 원리금보장상품에 맡겨져 있고, 대기성자금에 남은 돈도 6.2%(7조 6,000억 원)나 됩니다. 반면 실적배당상품에 투자된 금액은 25.8%(32조 원)에 불과합니다.

만기가 없는 실적배당상품과 달리 원리금보장상품은 만기가 있습니다. 원리금보장상품의 만기가 도래했을 때 가입자가 운용 지시를 하지 않으면 대기성자금으로 남아 낮은 금리로 운용됩니다. 만기 후 4주가 지났는데도 가입자가 운용 지시를 하지 않으면 금융회사에서 2주 뒤에 디폴트옵션이 적용된다고 알립니다. 그리고 2주내 운용 지시가 없으면 디폴트옵션에 따라 만기 자금이 운용됩니다.

현재 운용하고 있는 상품을 확인했으면 이제 자신에게 맞는 디폴트옵션을 정할 차례입니다. 디폴트옵션으로 허용되는 상품 유형으로는 원리금보장상품, 타깃데이트펀드(TDF), 밸런스드펀드, 단기금융펀드, 사회간접자본(SOC)펀드가 있습니다. 원리금보장상품을 선택할 때는 금리 수준, 만기, 예금자보호 여부 등을 꼼꼼히 체크해야 합니다. 펀드를 선택할 때는 주식과 채권 등 자산배분 현황과 함께 위험 등급과 손실 가능성, 과거 수익률 등을 꼼꼼히 살펴야 합니다.

디폴트옵션 적용을 받는 금융상품에는 위험자산투자한도를 적용하지 않는다는 것도 알아 두면 좋습니다. 예를 들어 DC형 퇴직연금 적립금 중 70%를 주식형펀드에 투자하고 나머지 30%는 정기예금에 맡겨 둔 가입자가 디폴트옵션으로 주식형펀드를 선택했다고 가정해 보겠습니다. 이 경우 정기예금이 만기가 된 다음 운용 지시를 하지 않아 디폴트옵션이 적용되면 위험자산 비중이 100%가 됩니다.

연금 관리에 중요한 정보입니다.소중한 정보 감사합니다