신예식님의 댓글

신예식유익하고 좋은 정보 감사합니다.

투자의 재원이 피같은 노후자금인데, 손실이 나면 큰일이니 지켜야 한다고 생각하는 사람이 많습니다. 물론 예·적금은 원리금보장형 상품인 데다 예금자보호가 되어 안심이 되지만 안전하기 때문에 만족할 만한 수익률(금리)을 제공하지는 않습니다.

예를 들어보겠습니다. 붕어빵 한 개가 400원이면 1만 원으로 25개를 살 수 있습니다. 이 1만 원을 미래를 위해 연 4% 금리를 주는 5년 만기 예금에 넣었다고 가정해 봅시다. 원금과 이자를 합쳐 1만2,000원이 되겠지만, 붕어빵이 500원으로 오른다면 붕어빵은 24개만 구매가 가능합니다. 스스로는 저축하며 돈을 모았음에도 내 구매력은 붕어빵 1개만큼 없어진 셈입니다. 물가상승률을 감안하면 결과적으로 예금에 가입한 것이 손해가 될 수도 있다는 얘기입니다. 투자수익률은 인플레이션을 이길 정도가 돼야 의미가 있습니다.

당연히 투자에는 리스크, 즉 변동성이 존재합니다. 예금은 만기까지 확정이자(Fixed Income)를 주지만, 투자는 수익이 날지 손해가 날지 사전에 알 수가 없습니다. 그래서 예민한 투자자들을 불안하게 하기도 합니다. 과거 방영된 드라마 <재벌집 막내아들>의 주인공 '진도준(송중기)'이라면 얼마나 좋을까요. 하지만 분당의 땅을 몇 만 평씩 미리 사들이거나, 아마존 주식을 상장하기도 전에 사는 등 모든 투자에서 엄청난 성공을 거두는 것은 TV에서나 나올 법한 일입니다.

좋은 상품을 쌀 때 사서 비쌀 때 파는 것은 매우 어려운 일입니다. 그래도 20~30년에 달하는 긴 투자기간 동안 붙잡으면 흔들리지 않고 원하는 노후에 가까이 닿을 수 있는 몇 가지 원칙을 소개하고자 합니다.

일반적으로 투자계획을 세울 때, 가장 먼저 고려하는 것이 투자 기간입니다. 내일모레 당장 써야 할 돈을 위험하게 투자할 수는 없습니다. 하지만 연금은 사회초년생인 지금부터 모아 은퇴 후 활용할 자금이라는 것을 생각하면 20~30년 이상 투자가 가능합니다. 변동성이 큰 자산의 경우에도 장기로 투자할 수 있다면 변동성을 크게 낮출 수 있습니다.

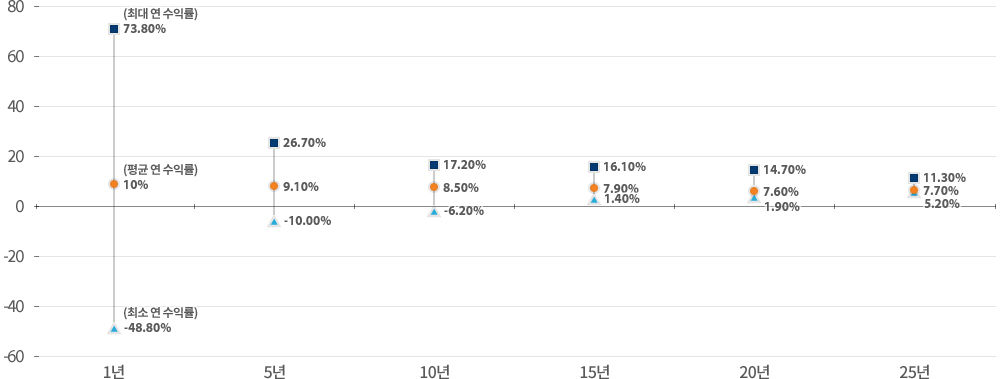

다음의 사례를 보겠습니다. 미국의 대표 기업들을 모아놓은 주식지수 S&P500의 1980년부터 2023년 12월 19일까지 약 43년간의 일별 종가 데이터 분석 자료입니다.

미국의 대표 기업들 주식지수 S&P500 일별 종가 데이터 분석 그래프를 살펴보면, 1년 최대 연 수익률 73.80%, 평균 연 수익률 10%, 최소 연 수익률 -48.80%, 5년 최대 연 수익률 26.70%, 평균 연 수익률 9.10%, 최소 연 수익률 -10.00%, 10년 최대 연 수익률 17.20%, 평균 연 수익률 8.50%, 최소 연 수익률 -6.20%, 15년 최대 연 수익률 16.10%, 평균 연 수익률 7.90%, 최소 연 수익률 1.40%, 20년 최대 연 수익률 14.70%, 평균 연 수익률 7.60%, 최소 연 수익률 1.90%, 25년 최대 연 수익률 11.30%, 평균 연 수익률 7.70%, 최소 연 수익률 5.20%으로 나타남

이 데이터에 따르면, 1년 투자 시 운이 좋으면 70% 이상의 고수익도 가능하지만, 최악의 상황에서는 50%에 가까운 손실을 볼 수도 있습니다. 매우 큰 변동성이지만, 투자기간을 15년으로 늘릴 경우 평균적으로는 연 8% 정도의 수익률을 기대할 수 있고, 최악의 타이밍에 들어가도 손실이 나지 않습니다. 투자 기간이 길어질수록 수익률이 줄어드는 폭은 감소하나 최소 수익률은 상승합니다. 여기에 2% 수준의 배당까지 감안하면 평균 수익률은 약 10%입니다. 장기투자의 힘이 가장 빛을 발할 수 있는 영역이 바로 연금투자입니다.

두 번째 방법은 다양한 자산에 배분하는 방법입니다. 모든 자산의 움직이는 방향과 정도는 조금씩 다르기 때문에 투자자산을 다양하게 나누면 손실 위험을 줄이는 효과가 있습니다. 미국의 투자가 게리 브린슨(Gary P. Brinson)은 1986년 '포트폴리오 성과의 결정 요소(Determinants of Portfolio Performance)'라는 짧은 논문에서 '자산배분이 포트폴리오의 성과를 90% 이상 설명한다'고 주장했습니다. 결국 수익률을 결정하는 것은 자산배분 비율이라는 말입니다. 이후 수많은 갑론을박이 있었지만 이제는 많은 전문가에 의해 믿을 만한 논리로 받아들여지고 있습니다. 논문에 따르면 상품 선택이나, 매매타이밍 효과는 5%도 되지 않는 미미한 영향을 주었습니다. 뛰어난 촉으로 종목을 잘 고르거나 단기매매를 하기보다는 '전체계좌를 어떤 자산들로 배분해 채워 넣는가' 하는 의사결정이 근본적인 수익률을 결정하는 요인이었다는 이야기입니다.

| 평균 | 변동성 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | YTD |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 평균 대형주 8.8% |

변동성 REITs 23.4% |

2008 채권 5.2% |

2009 신흥국 주식 79.0% |

2010 REITs 27.9% |

2011 REITs 8.3% |

2012 REITs 19.7% |

2013 소형주 38.8% |

2014 REITs 28.0% |

2015 REITs 2.8% |

2016 소형주 38.8% |

2017 신흥국 주식 37.8% |

2018 현금 1.8% |

2019 대형주 31.5% |

2020 소형주 20.0% |

2021 REITs 41.3% |

2022 원자재 16.1% |

YTD 대형주 13.1% |

| 평균 소형주 7.2% |

변동성 소형주 23.2% |

2008 현금 1.8% |

2009 하이일드 채권 59.4% |

2010 소형주 26.9% |

2011 채권 7.8% |

2012 하이일드 채권 19.6% |

2013 대형주 32.4% |

2014 대형주 13.7% |

2015 대형주 1.4% |

2016 하이일드 채권 14.3% |

2017 선진국 주식 25.6% |

2018 채권 0.0% |

2019 REITs 28.7% |

2020 신흥국 주식 18.7% |

2021 대형주 28.7% |

2022 현금 1.5% |

YTD 선진국 주식 7.6% |

| 평균 REITs 6.6% |

변동성 신흥국 주식 23.0% |

2008 자산 배분 -25.4% |

2009 선진국 주식 32.5% |

2010 신흥국 주식 19.2% |

2011 하이일드 채권 3.1% |

2012 신흥국 주식 18.6% |

2013 선진국 주식 23.3% |

2014 채권 6.0% |

2015 채권 0.5% |

2016 대형주 12.0% |

2017 대형주 21.8% |

2018 REITs -4.0% |

2019 소형주 25.5% |

2020 대형주 18.4% |

2021 원자재 27.1% |

2022 하이일드 채권 -12.7% |

YTD 하이일드 채권 5.0% |

| 평균 자산 배분 6.1% |

변동성 원자재 20.2% |

2008 하이일드 채권 -26.9% |

2009 REITs 28.0% |

2010 원자재 16.8%% |

2011 대형주 2.1% |

2012 선진국 주식 17.9% |

2013 자산 배분 14.9% |

2014 자산 배분 5.2% |

2015 현금 0.0% |

2016 원자재 11.8% |

2017 소형주 14.6% |

2018 하이일드 채권 -4.1% |

2019 선진국 주식 22.7% |

2020 자산 배분 10.6% |

2021 소형주 14.8% |

2022 채권 -13.0% |

YTD 자산 배분 4.5% |

| 평균 하이일드 채권 5.4% |

변동성 선진국 주식 20.0% |

2008 소형주 -33.8% |

2009 소형주 27.2% |

2010 대형주 15.1% |

2011 현금 0.1% |

2012 소형주 16.3% |

2013 하이일드 채권 7.3% |

2014 소형주 4.9% |

2015 선진국 주식 -0.4% |

2016 신흥국 주식 11.6% |

2017 자산 배분 14.6% |

2018 대형주 -4.4% |

2019 자산 배분 19.5% |

2020 선진국 주식 8.3% |

2021 자산 배분 13.5% |

2022 자산 배분 -13.9% |

YTD 현금 3.7% |

| 평균 채권 2.7% |

변동성 대형주 17.7% |

2008 원자재 -35.6% |

2009 대형주 26.5% |

2010 하이일드 채권 14.8% |

2011 자산 배분 -0.7% |

2012 대형주 16.0% |

2013 REITs 2.9% |

2014 현금 0.0% |

2015 자산 배분 -2.0% |

2016 REITs 8.6% |

2017 하이일드 채권 10.4% |

2018 자산 배분 -5.8% |

2019 신흥국 주식 18.9% |

2020 채권 7.5% |

2021 선진국 주식 11.8% |

2022 선진국 주식 -14.0% |

YTD 소형주 2.5% |

| 평균 선진국 주식 2.3% |

변동성 하이일드 채권 13.0% |

2008 대형주 -37.0% |

2009 자산 배분 25.0% |

2010 자산 배분 13.3% |

2011 소형주 -4.2% |

2012 자산 배분 12.2% |

2013 현금 0.0% |

2014 하이일드 채권 0.0% |

2015 하이일드 채권 -2.7% |

2016 자산 배분 8.3% |

2017 REITs 8.7% |

2018 소형주 -11.0% |

2019 하이일드 채권 12.6% |

2020 하이일드 채권 7.0% |

2021 하이일드 채권 1.0% |

2022 대형주 -18.1% |

YTD 신흥국 주식 2.2% |

| 평균 신흥국 주식 1.0% |

변동성 자산 배분 12.4% |

2008 REITs -37.7% |

2009 원자재 18.9% |

2010 선진국 주식 8.2% |

2011 선진국 주식 -11.7% |

2012 채권 4.2% |

2013 채권 -2.0% |

2014 신흥국 주식 -1.8% |

2015 소형주 -4.4% |

2016 채권 2.6% |

2017 채권 3.5% |

2018 원자재 -11.2% |

2019 채권 8.7% |

2020 현금 0.5% |

2021 현금 0.0% |

2022 신흥국 주식 -19.7% |

YTD 채권 -1.2% |

| 평균 현금 0.6% |

변동성 채권 4.2% |

2008 선진국 주식 -43.1% |

2009 채권 5.9% |

2010 채권 6.5% |

2011 원자재 -13.3% |

2012 현금 0.1% |

2013 신흥국 주식 -2.3% |

2014 선진국 주식 -4.5% |

2015 신흥국 주식 -14.6% |

2016 선진국 주식 1.5% |

2017 원자재 1.7% |

2018 선진국 주식 -13.4% |

2019 원자재 7.7% |

2020 원자재 -3.1% |

2021 채권 -1.5% |

2022 소형주 -20.4% |

YTD 원자재 -3.4% |

| 평균 원자재 -2.6% |

변동성 현금 0.4% |

2008 신흥국 주식 -53.2% |

2009 현금 0.1% |

2010 현금 0.1% |

2011 신흥국 주식 -18.2% |

2012 원자재 -1.1% |

2013 원자재 -9.5% |

2014 원자재 -17.0% |

2015 원자재 -24.7% |

2016 현금 0.3% |

2017 현금 0.8% |

2018 신흥국 주식 -14.2% |

2019 현금 2.2% |

2020 REITs -5.1% |

2021 신흥국 주식 -2.2% |

2022 REITs -24.9% |

YTD REITs -5.6% |

※2008~2022, YTD는 2023년 11월 30일 기준

자료: J.P.Morgan Asset Management

표2는 각 자산군별 최근 15년간의 연도별 수익률입니다. 수익률은 높을수록 좋고, 변동성은 낮을수록 좋습니다. 이때 모든 자산을 고르게 투자했을 때(하얀색 상자 부분)를 보면 평균적으로 수익은 상위권이고, 위험은 낮은 편입니다(왼쪽 1, 2열 참조). 이것이 바로 분산의 매력입니다. 분산을 하면 손실이 절대 나지 않는다는 말은 아닙니다. 자산배분을 해도 15년 중 5번은 손실권입니다. 그러나 15년을 유지했을 때 평균수익률은 연 6.1%로 준수합니다. 15년간 연평균 6% 수익률은 결코 낮지 않은 수익률입니다.

우리가 매매 타이밍을 항상 맞출 수 있다면, 사실 아무것도 걱정할 필요가 없지만 이는 불가능에 가깝습니다. 미래를 모른다는 한계를 인정한다면, 투자하는 자산뿐 아니라 시간을 분산하는 방법도 위험을 줄이는 또 하나의 좋은 무기가 됩니다.

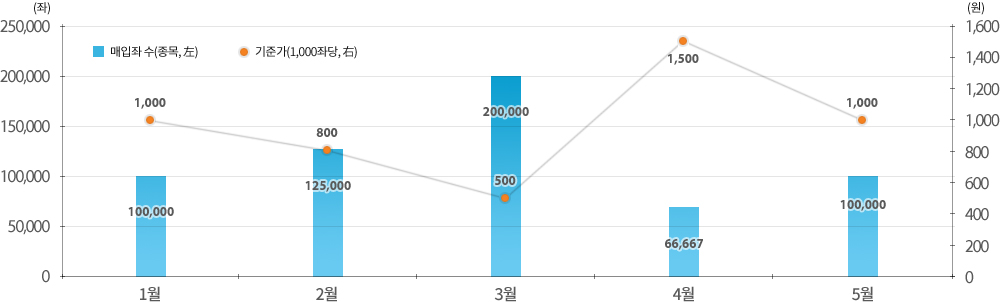

적립식 투자 효과 그래프를 살펴보면, 1월 매입좌 수 100,000, 기준가 1,000, 2월 매입좌 수 125,000, 기준가 800, 3월 매입좌 수 200,000, 기준가 500, 4월 매입좌 수 66,667, 기준가 1,500, 5월 매입좌 수 100,000, 기준가 1,000으로 나타남

| 기간 | 투자금액 | 누적 투자액 | 기준가(1,000좌당, 원) | 매입좌수 | 누적좌수 | 평가액(원) |

|---|---|---|---|---|---|---|

| 기간 1월 | 투자금액 100,000 | 누적 투자액 100,000 | 기준가(1,000좌당, 원) 1,000 | 매입좌수 100,000 | 누적좌수 100,000 | 평가액(원) 100,000 |

| 기간 2월 | 투자금액 100,000 | 누적 투자액 200,000 | 기준가(1,000좌당, 원) 800 | 매입좌수 125,000 | 누적좌수 225,000 | 평가액(원) 180,000 |

| 기간 3월 | 투자금액 100,000 | 누적 투자액 300,000 | 기준가(1,000좌당, 원) 500 | 매입좌수 200,000 | 누적좌수 425,000 | 평가액(원) 212,000 |

| 기간 4월 | 투자금액 100,000 | 누적 투자액 400,000 | 기준가(1,000좌당, 원) 1,500 | 매입좌수 66,667 | 누적좌수 491,667 | 평가액(원) 737,500 |

| 기간 5월 | 투자금액 100,000 | 누적 투자액 500,000 | 기준가(1,000좌당, 원) 1,000 | 매입좌수 100,000 | 누적좌수 591,667 | 평가액(원) 591,667 |

자료: 금융투자협회

DC형 퇴직연금의 경우 1년에 1회 이상 임금총액의 12분의 1 이상이 내 퇴직연금계좌에 자동으로 적립됩니다. 많은 회사가 월 1회 납입해 주는 방식을 택하기 때문에 아무런 투자 지시를 하지 않거나, 원리금 보장형 상품에 방치하지 않는 이상 자연스럽게 투자 시기가 분산됩니다. IRP 또는 연금저축같은 개인형연금계좌 가입자들의 경우 목표한 연간 세액공제 금액을 열두 달로 나누어 매월 소액으로 미리 정해둔 상품들을 적립식으로 매수할 수 있습니다.

목돈으로 한 번에 투자할 경우 가격이 떨어졌다 다시 제자리가 되었을 때 본전이지만 중간중간 가격이 떨어졌을 때도 소액으로 꾸준히 매수했다면 평균단가가 낮아져, 가격이 원래대로 회복했을 때는 오히려 수익을 얻게 됩니다. 물론 반대의 경우도 존재할 수 있지만, 적립식 투자는 움직이는 자산가격의 변동성을 줄여줍니다. 사회초년생은 모아둔 돈이 그렇게 크지 않지만 '시간'이라는 가장 중요한 자산을 충분히 가지고 있습니다.

연금 투자를 하기로 마음먹은 2030이라면, 자신의 투자성향에 대해 고민을 한 후 나에게 맞는 투자비율을 결정하면 됩니다. 최적의 자산배분비율이란 사람마다 다릅니다. 수익률을 높이려면 투자비율을 높여 변동성을 감수해야 합니다. 너무 높은 변동성이 부담이 된다면 투자비율을 낮추는 것이 적합할 것입니다.

그 다음은 어떤 상품을 선택할 것인가 하는 문제입니다. 연금에 적합한 상품이 따로 정해져 있는 것은 아니지만 여러 전문가의 조언에 따르면, 직접적인 투자나 자산배분이 어려울 경우 잘 배분되어 있는 상품을 고르는 것도 좋은 선택지가 됩니다. 대표 기업 종목들로 구성된 대표주가지수를 추종하는 인덱스 펀드/ETF 또는 주식, 채권 등 다양한 자산으로 배분되어 있고 시간이 흐름에 따라 자동적으로 배분 비중을 조절하는TDF(Target Date Fund) 등이 그 대표적인 예입니다. 직접적으로 상품을 선택하는 것이 부담스럽다면 각 금융사의 포트폴리오 서비스를 확인해 자문이나 일임(wrap)을 통해 일정 부분의 자산관리를 금융회사에 맡기는 것도 고려해볼 수 있습니다.

유익하고 좋은 정보 감사합니다.

연금 3대원칙은 직장인들에게 좋은 상품으로 생각되며 바로 시행할려구 생각합니다